高伟电子:

提供苹果MR的摄像头模组,背靠立讯

VisionPro摄像头模组asp75美元,假设2025年发布的MR二代消费款价格将更亲民,asp下降30%,500w台销量,2025年MR1+2业务营收约3亿美元,22年营收为11.16亿美元弹性可观

除此之外,iPhone摄像头模组从前摄→后摄,从高端做起,潜望摄像头抢夺LG份额帮苹果分摊供应链风险(asp27$+1100w部),超广角渗透率从明年10%到后年30%,iPad明年摄像头有望升级,总体呈现营收快速增长,预计iPad+iPhone营收25年将达到23亿美元

MR2+iPhone+iPad摄像头模组快速放量,24~25年营收增速达到50%~60%

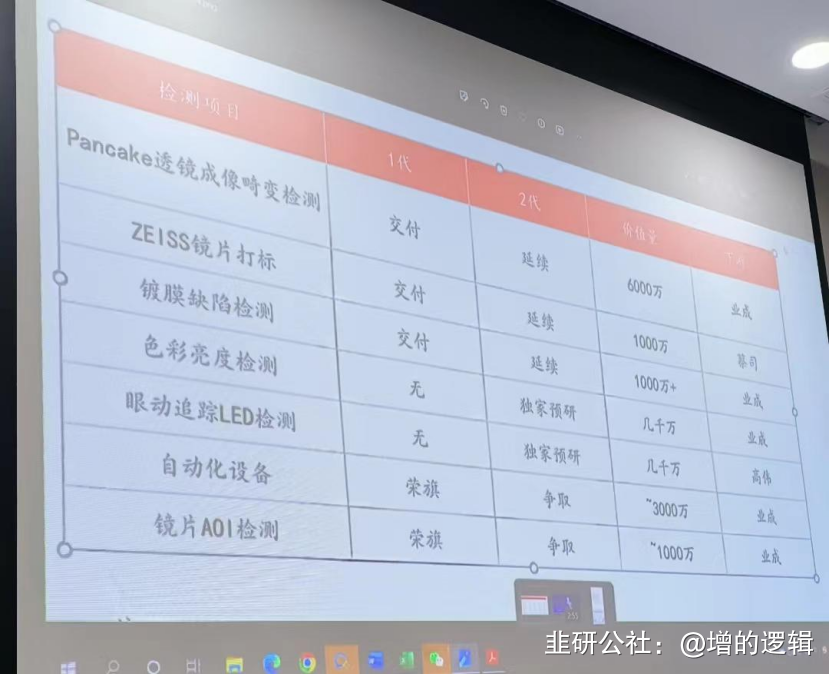

杰普特:

Visionpro1代,50w台对应8kw营收

2代,50w台对应1.5亿营收

20%以上的净利率

假设mr2代500w台产能规划,对应15亿营收,20%的净利率对应3亿净利润

23年预估1.5亿净利润,24/25年弹性巨大,预估能到3~5亿利润体量

杰普特早在5年前就在独家预研相应的检测设备,且其增量不止MR

如:

电感电容点阻生产设备国产替代先锋,远期5亿营收20%净利润

钙钛矿p0~p4激光设备,已供协鑫、极电等头部钙钛矿玩家,已有十几家钙钛矿在接触,1gw对应几千万营收弹性,抢了一些头部激光厂的钙钛矿订单,足以说明其头部地位

苹果摄像头模组检测设备独家供应商,明年5亿营收,受益于摄像头模组产能从韩国向大陆地区转移,受益于潜望式镜头在iPhone中铺开

锂电方面,宁德、BYD明后年开始进入激光器老旧替换时间段,营收持续性无忧,4680放量也将带动激光器价值量增长

(50w台一条产线)

立讯精密:

一台MR设备确认收入约为售价的一半,保守预估将达到1w元,mr2代预估7k(其中代工费800)

假设500w台对应营收350亿,23年预计2100亿,弹性还行

Visionpro是苹果这十年来最重磅的产品,独家给立讯代工说明其成本技术的优势,明年才17倍pe,估值提升空间非常可期

立讯主要看点在于远期MR设备的放量,当达到数千万销量时,立讯的弹性就会显现

立讯这几年的成长在于iPhone代工份额从10%→30%,汽车智能化趋势下零部件快速成长(有奇瑞加持),iWatch的重大升级

远期看点:苹果汽车、MR成为家电级设备

在如今的市场环境下,明后年少有的20%稳定增长的企业

兆威机电:

独家供应苹果微型瞳距调节模组,mr1代asp约100元,mr2代新增屈光调节价值量有望成倍提升,假设mr2代asp200元,25年千万级别销量,对应20亿营收,15%净利率对应3亿净利润,当前净利润水平为1.25亿左右,弹性不小

关于MR行情的演绎

MR已是当前市场的绝对主线,从Visionpro开始向oppo、华为等国产链条展开

内容方面也成为炒作的对象,如力盛体育、丝路视觉、凡拓数创等

市场已经开始对补涨对象进行挖掘,如歌尔股份的涨停,如视涯概念股奕瑞科技的挖掘

距离Visionpro发布还有不到一个月时间,行情业到了中后期,有望进入加速行情

至于行情的演绎,当前市场是围绕Visionpro发布来进行炒作,预计发布会前几天就是短期行情结束的事件

如果发布后,Visionpro1代出现黄牛爆炒,有产能不足、持续涨价的迹象,预计核心标的还会继续作为炒作的热点

如果销量平平,整体符合或低于预期(40~50w台),将展开调整

直至MR2、3代的信息开始出现(可关注杰普特设备厂的动向),如大幅降价,且有明确的降本路径,解决了MR1代的许多痛点,市场则会对MR设备走进千家万户开始YY,替代电视、电脑、设备租赁、应用爆发等故事开始演绎,那就是按5kw量级别开始拍利润,届时将是MR历史性行情到来的关键节点

【仅作为研究分享,绝不是投资建议,请注意风险】

- 1